1. OKS’ye Kimler/Nasıl Dahil Edilir?

4632 sayılı Kanun uyarınca, Türkiye Cumhuriyeti vatandaşı ya da mavi kart sahibi ve 45 yaşını doldurmamış çalışanlar, işverenleri tarafından otomatik olarak OKS’ye dahil edilirler. 45 yaşınızı doldurmuş olmanız durumunda da talep etmeniz halinde sisteme dahil olabilirsiniz. Bu çerçevede işverenler çalışanlarının, özel sektör için prime esas kazançlarının, kamu için ise emeklilik keseneğine esas aylıklarının %3’ünü ücretinden keserek sisteme aktarırlar. Çalışan bu oranın üzerinden katkı payı ödemek isterse talebini işverene iletebilir. Çalışanlar, OKS’de dilediği kadar kalma hakkına sahiptir.

Çalışan sayısı beş ve üzerinde olan işverene bağlı olarak çalışanlar otomatik olarak OKS’ye dahil edilirler. Çalışanlarını emeklilik planına dahil etmiş olan bir işveren bünyesinde işe yeni başlayan çalışanlar, ilk ücret ödemesinden işveren tarafından kesilerek emeklilik şirketine aktarılan katkı payının, emeklilik şirketine nakden intikal etmesi ile emeklilik planına dahil edilir.

Türkiye ile sosyal güvenlik sözleşmesi bulunmayan ülkelerde çalışıyorsanız (5510 sayılı Kanun’un 5g maddesi kapsamındaysanız - örneğin, Türkiye ile sosyal güvenlik sözleşmesi olmayan ülkelerde iş üstlenen işverenlerce yurt dışındaki işyerlerinde çalıştırılmak üzere götürülen bir Türk işçisiyseniz) OKS’ye dahil edilmezsiniz.

İşveren Değişikliği

İş değiştirdiğinizde, yeni işvereninizin OKS sisteminde olup olmama durumuna ve daha önce OKS’ye dahil olup olmamanıza bağlı olarak farklı uygulamalar belirlenmiştir.

Yeni işvereniniz OKS’de ise;

- Önceki işyerinizde sisteme dahil edildikten sonra cayma hakkınızı kullanmış ya da sistemden ayrılmış ve yeni işinize başladığınız tarihte 45 yaşınızı doldurmamış iseniz sisteme yeniden otomatik olarak dahil edilirsiniz.

- Önceki işyerinizde dahil edildiğiniz sertifikada sistemden cayma ve ayrılma hakkını kullanmamış iseniz, yeni işyerinizde sisteme yeniden dahil edilirsiniz. Yeni işverenin emeklilik planına, önceki işyerinizdeki sertifikanızı, mevcut birikimleriniz, emekliliğe esas süre ve devlet katkısı haklarınızla birlikte transfer edebilirsiniz.

Yeni işvereniniz OKS’de değil ise;

- Önceki işyerinizde dahil edildiğiniz sistemden cayma ve ayrılma hakkını kullanmamış iseniz, eski planınıza bireysel olarak belirlediğiniz tutar kadar katkı payı ödemeye devam edebilir ya da planınızı sonlandırabilirsiniz. Ödemeye devam etme durumunda yeni işvereninizin OKS kapsamına dahil olduğunda sunacağı emeklilik planına geçiş yapabilirsiniz.

- Önceki işyerinizde sisteme dahil edilmemiş iseniz, BES sizin için iyi bir alternatif olabilir.

|

Yeni işyeriniz sistemde mi? |

Yaşınız |

Durumunuz |

Sizin için yapılacak uygulama nedir? |

|---|---|---|---|

|

Yeni işyerim sistemde |

45 yaşın altındayım.

|

Önceki işyerimde dahil edildiğim sistemdeyim. |

Sisteme dahil edilirsiniz. Talebiniz doğrultusunda birikiminiz, yeni işyerinizdeki emeklilik planına transfer edilir. |

|

Önceki işyerimde dahil edildiğim sistemden caydım/ayrıldım. |

Sisteme yeniden dahil edilirsiniz. |

||

|

45 yaşın üstündeyim. |

Önceki işyerimde dahil edildiğim sistemdeyim. |

Sisteme dahil edilirsiniz. Talebiniz doğrultusunda birikiminiz, yeni işyerinizdeki emeklilik planına transfer edilir. |

|

|

Önceki işyerimde dahil edildiğim sistemden caydım/ayrıldım. |

Talep etmeniz halinde sisteme yeniden dahil edilirsiniz. |

||

|

Yeni işyerim sistemde değil |

45 yaşın altındayım.

|

Önceki işyerimde dahil edildiğim sistemdeyim. |

Önceki işyerinizde dahil edildiğiniz emeklilik planına belirlediğiniz tutarda bireysel olarak ödeme yapmaya devam edebilirsiniz ya da sistemden ayrılabilirsiniz. |

|

Önceki işyerimde dahil edildiğim sistemden caydım/ayrıldım. |

Sisteme yeniden dahil edilmezsiniz. |

||

|

45 yaşın üstündeyim. |

Önceki işyerimde dahil edildiğim sistemdeyim. |

Önceki işyerinizde dahil edildiğiniz emeklilik planına belirlediğiniz tutarda bireysel olarak ödeme yapmaya devam edebilirsiniz ya da sistemden ayrılabilirsiniz. |

|

|

Önceki işyerimde dahil edildiğim sistemden caydım/ayrıldım. |

Sisteme yeniden dahil edilmezsiniz. |

Birden Fazla İşverenle Çalışanlar

Eğer birden fazla işverenle çalışıyorsanız ve bu işverenler sizin için SGK’ya ücret bildiriminde bulunuyorsa, OKS kapsamındaki her bir işvereniniz tarafından sunulan plana ayrı ayrı dahil edilirsiniz.

Bir İşverenle Çalışıp Birden Fazla Prime Esas Kazanç Elde Edenler

Bir işverenin birden çok işyerinde çalışıyorsanız (SGK’ya sizin için aynı işveren tarafından birden çok bildirim yapılıyorsa), OKS kapsamında olan her bir işyeri için ilgili emeklilik planına dahil edilirsiniz.

Bir Aydan Kısa Süreli Çalışıp İşten Ayrılan Çalışanlar

Bir iş yerinde bir gün bile çalışmış olup işten ayrılmış iseniz, prime esas kazanç matrahı oluşacağından sisteme dahil edilirsiniz.

Hâlihazırda Gönüllü BES Sözleşmesi Olan Çalışanlar

Gönüllü BES sözleşmeniz ile OKS kapsamındaki sözleşmeniz arasında bir ilişki yoktur. Bir başka anlatımla, hem OKS hem de BES sözleşmeniz mevcut ise, bu sözleşmelerin her biri için ayrı hesaplar açılır ve bu hesaplar arasında birikim transferi mümkün değildir.

2. OKS’de Şirket, Plan ve Fon Dağılımı Değişikliğini Nasıl Yapabilirsiniz?

OKS’de emeklilik şirketi seçimini ve sözleşmelerin başka bir emeklilik şirketine aktarımını sadece işveren yapar. Bu sebeple, otomatik katılım kapsamına dahil başka bir işveren için çalışmaya başlamadığınız sürece emeklilik şirketinizi değiştiremez ve birikimlerinizi başka bir emeklilik şirketine aktaramazsınız. Sistemde, faizli ya da faizsiz fon tercih edebilmek için yapacağınız plan değişiklik talebi dışında, emeklilik planı değişikliği de yapmanız mümkün değildir.

Bununla birlikte, katkı paylarınızın yatırıma yönlendirileceği fonları seçim hakkı size aittir. OKS’de faizli veya faizsiz fon seçenekleri mevcuttur ve sisteme giriş esnasında sizden fon tercihiniz alınır. Seçim hakkınızı kullanmadığınız takdirde, katkılarınızın yönlendirileceği fon tercihi sizin yerinize işvereniniz tarafından yapılır.

Sunulacak fonlar, sertifikanızın sistemde geçirdiği süreye bağlı olarak aşağıdaki şekilde değişir.

|

Fonun Sunulma Dönemi |

Birikimlerin Değerlendirileceği Fonlar |

|---|---|

|

Başlangıç dönemi süresince (Plana dahil olma bildirimi + 2 ay ) |

Başlangıç fonu |

|

Başlangıç dönemi sonu |

Çalışan tercih belirtmezse sertifika sistemde 1 yılını tamamlayana kadar başlangıç fonu Çalışan tercih belirtirse standart fon, başlangıç fonu veya diğer fonlar |

|

Yürürlük tarihi + 1 yıl |

Çalışan tercih belirtmezse standart fon Çalışan tercih belirtirse standart fon, başlangıç fonu veya diğer fonlar |

Bu kapsamdaki fon dağılımı değişikliğini yılda en fazla 12 kez yapabilirsiniz. Her fon dağılımı değişikliği talebinizde, BEFAS üzerinden sunulan fonlar dâhil olmak üzere en fazla 20 fon seçebilirsiniz.

3. OKS Kapsamındaki Haklarınızı Biliyor Musunuz?

- Otomatik katılım kapsamında birikimlerinizden yalnızca fon işletim gider kesintisi yapılabilir.

Birikimlerinizden fon işletim gider kesintisi haricinde, herhangi bir kesinti yapılamaz.

- Katkı payı tutarı değişikliği yapabilirsiniz.

Mevzuatla belirlenen en düşük katkı payı oranı %3’tür. Daha fazla katkı ödemek isterseniz, işvereninize bildirerek katkı payı oranını artırabilir veya artırmış olduğunuz tutarı yine 4632 sayılı Kanun’da belirtilen asgari katkı payı oranı olan %3’ten az olmamak kaydıyla düşürebilirsiniz.

Bununla birlikte, düzenli yatırılan katkı payının dışında dışarıdan ek katkı payı ödemesi yapamazsınız.

- Fon dağılımı değişikliği yapabilirsiniz.

Başlangıç döneminin bitiminden sonra, yılda 12 kez ile sınırlı olmak üzere, fon dağılımı değişikliği yapabilirsiniz.

- Ödemeye ara verebilirsiniz.

Katkı payı ödemelerinize ara vermeyi süresiz olarak talep edebilirsiniz. Ara verme talebinizi değiştirmek istemeniz durumunda işvereninize ya da emeklilik şirketinize bildirimde bulunmak suretiyle değişiklik yapabilirsiniz.

- İşvereniniz değiştiğinde ve işten ayrıldığınızda ödemelere devam edebilirsiniz.

İşvereniniz değiştiğinde, yeni işvereniniz OKS kapsamında ise sizi OKS’ye dahil etmek zorundadır. Bu durumda, önceki işvereninizle yürürlükte olan bir OKS sözleşmeniz varsa, talep etmeniz halinde, birikiminiz yeni işyerinizdeki emeklilik planına transfer edilir.

Yeni iş yeriniz henüz OKS kapsamında değilse, mevcut sözleşmenize bireysel olarak ödeme yapabilirsiniz. Bu durumda, ödemeye devam etmeye yönelik talebinizi, işyeri değişikliğinizi izleyen ayın sonuna kadar emeklilik şirketinize iletmeniz gerekmektedir. İlgili sertifikaya kendi belirlediğiniz tutarda katkı payı ödemeye devam edebilirsiniz.

- Sistemde dilediğiniz kadar kalabilirsiniz.

İlk katkı payınızın emeklilik şirketi hesabınıza nakden intikal ettiği tarihi takip eden iş gününde, OKS’ye dahil olduğunuza dair tarafınıza bilgi iletilir. Bu bildirimi müteakip iki ay içinde cayma talebinizi iletebilirsiniz. Bahse konu iki aylık süreden sonra da, dilediğiniz zaman sistemden ayrılabilirsiniz.

- Birikimlerinizi hacze karşı koruyabilirsiniz.

Otomatik katılım sertifikanızdaki fon paylarından, sistemde bulunduğunuz ay sayısı ile brüt asgari ücret tutarının çarpımına karşılık gelen birikim tutarınız ve otomatik katılım sisteminden emekli olmanız durumunda yapılan ödemelerin haciz, rehin veya iflas tarihinde geçerli brüt asgari ücret tutarına kadar olan kısmı (nafaka borçları hariç olmak üzere) haczedilemez, rehnedilemez ve iflas masasına dâhil edilemez. Haczedilemeyecek tutar tüm hesaplarınızdaki toplam tutar üzerinden yapılır.

Örneğin, sistemde 120 aydır bulunmakta olan bir çalışanın 3.000.000 TL’lik birikime ulaştığı, haciz tarihinde geçerli aylık brüt asgari ücretin 20.002,5 TL olduğu varsayıldığında, bu çalışanın birikimlerinin 2.400.300 TL’lik (120 * 20.002,5 TL) bölümü haczedilemeyecektir.

Örneğin, OKS’den emekli olan bir kişinin yıllık gelir sigortasından aylık 25.000 TL almakta olduğu, haciz tarihinde geçerli aylık brüt asgari ücretin 20.002,5 TL olduğu varsayıldığında, aylık olarak ödenen 25.000 TL’nin, 20.002,5 TL’si hacze konu edilemeyecektir.

- Sistemden ayrıldıktan sonra, talep etmeniz durumunda sisteme yeniden dahil olabilirsiniz.

Kendi isteğinizle cayma veya sistemden ayrılma hakkınızı kullanarak sistemden ayrılırsanız, işvereninize sisteme tekrar dahil olma talebinizi iletmeniz halinde talep tarihi itibarıyla aynı işyerinde çalışıyorsanız sisteme yeniden dahil olabilirsiniz.

OKS’den tüm sertifikalarınızı sonlandırarak çıkış yapmanız halinde, tekrar sisteme giriş yaptığınızda 1.000 TL ilave devlet katkısı hakkından yararlanamazsınız. Ancak, cayma hakkınızı kullandıysanız ve daha önce sertifikalarınız kapsamında ilave devlet katkısı hiç hesaplanmadıysa, tekrar sisteme giriş yaptığınızda 1.000 TL ilave devlet katkısından yararlanabilirsiniz. Ek olarak, sonlandırdığınız sözleşmeden kaynaklanan emekliliğe ve devlet katkısı hak edişine ilişkin sürelerinizi kaybedersiniz.

- Bireysel Emeklilik Fon Alım Satım Platformu (BEFAS) üzerinden diğer emeklilik şirketlerinin fonlarını alıp satabilirsiniz.

1 Temmuz 2021 tarihi itibarıyla çalışanların BEFAS platformu üzerinden sunulan diğer emeklilik şirketlerinin fonlarının alım satımının yapılmasına imkân tanınmıştır. BEFAS üzerinden başka şirketlerin fonlarını almak ya da satmak istemeniz durumunda talebinizi emeklilik şirketinizin internet ve/veya mobil uygulaması üzerinden gerçekleştirebilirsiniz.

4. Tüm Bireysel Emeklilik Hesaplarınızı Tek Bir Uygulamadan Takip Edebileceğinizi Biliyor Musunuz?

Bireysel Emeklilik Sisteminde (BES) emeklilik şirketlerinde bulunan tüm sözleşmelerinize BES Mobil uygulaması üzerinden kolayca ulaşabilirsiniz.

BES Mobil uygulaması ile sistemdeki toplam birikim, Devlet katkısı tutarı, Devlet katkısı hak kazanma oranı, birikiminizin tarihsel gelişimi, emeklilik tarihi, kişiselleştirilmiş tahmini emeklilik geliri ve birikim tutarı, birikiminizin fon türlerine göre dağılımı, fon portföyünüze ilişkin risk değeri, çocuğunuzun bireysel emeklilik hesapları, mirasçısı olduğunuz yakınlarınızın hesapları gibi birçok bilgilere kolayca erişebilirsiniz.

Uygulamaya kullanıcı adı ve şifresi tanımlamanıza gerek olmadan e-Devlet kullanıcı bilgileriniz ile üzerinden doğrulanmış kimlik bilgileriniz ile kolayca giriş yapabilirsiniz. BES Mobil uygulamasını Google Play ya da App Store aracılığıyla ücretsiz olarak mobil cihazlarınıza indirebilirsiniz.

Uygulamayı iOS cihazınıza indirmek için tıklayın.

Uygulamayı Android cihazınıza indirmek için tıklayın.

5. OKS’de Faiz İçermeyen Katılım Fonlarını Tercih Edebileceğinizi Biliyor Musunuz?

Adınıza açılan sertifikanız kapsamında katkı payı ödemelerinizin yatırıma yönlendirileceği fonların seçim hakkı size aittir. Sistemde faizli veya faizsiz fon seçenekleri mevcuttur. Faiz hassasiyetiniz olması durumunda; işvereninizin sözleşme düzenlenmiş olduğu emeklilik şirketinin unvanında katılım ibaresi bulunan ve faiz içermeyen katılım fonlarına yatırım yapabilirsiniz.

İslami esaslara uygun katılım fonlarının içeriğinde altın ve diğer kıymetli madenler, katılım endeksine ve katılım bankacılığı prensiplerine uygun hisse senetleri ile faizsiz menkul kıymet yatırım fonları gibi çeşitli enstrümanlar bulunmaktadır.

Bireysel Emeklilik Fon Alım Satım Platformu (BEFAS) üzerinden sözleşmenizin bulunduğu emeklilik şirketi dışındaki emeklilik şirketlerinin sunduğu katılım fonlarını da alıp satabilirsiniz.

6. İşyeriniz Değiştiğinde ya da İşten Ayrıldığınızda Birikimlerinizi Otomatik Katılım Kapsamında Varsa Başka Bir Sertifikanıza Aktarabilirsiniz

| Mevzuatta Belirlenen Süre /İşgünü | Otomatik Katılım BES hesabı A Emeklilik Şirketi nezdinde olan bir çalışan bu birikimlerini B Emeklilik Şirketine aktarmak istediğinde sırasıyla aşağıdaki işlemleri gerçekleştirir: |

|---|---|

| Talep sahibi tarafından aktarım belgelerinin aktarım yapılacak şirkete iletildiği tarihten itibaren 10 iş günü | 1. Çalışan, işyerinin değişmesi durumunda ya da işten ayrıldığında BES hesabını A şirketinden sistemde açılmış olan otomatik katılım kapsamında başka bir sertifikasının bulunduğu B şirketine aktarmak için talebini B şirketine iletir. |

| 2. Çalışana, B şirketi aktarım talep formunu posta veya elektronik iletişim araçlarıyla gönderir. | |

| 3. Çalışan tarafından aktarım talep formu imzalanarak veya elektronik iletişim araçlarıyla onaylanarak B şirketine iletilir. Çalışanın işyeri değişikliğinde gerçekleştirilecek aktarımlarda çalışan için süre kısıtı uygulanmaz. | |

| 4. Aktarım yapılacak B şirketi, en geç talebin kendisine ulaştığı tarihi takip eden iş günü aktarım bilgisini EGM tarafından kurulan Dijital Aktarım Platformu’na kaydederek aktarım sürecini başlatır. | |

| 5. Aktarım bilgisinin B şirketi tarafından Dijital Aktarım Platformu’na kaydedilmesini takip eden 9 iş günü içinde talep sahibinin birikimi ve varsa devlet katkısı hesabında bulunan tutar, A şirketi tarafından aktarım yapılacak B şirketine aktarılır. | |

| 6. Aktarım yapılan B şirketindeki sözleşme, yeni açılan bir sözleşme ise birikimin aktarıldığı tarihte yürürlüğe girer. |

Not: Bu sayfadan erişeceğiniz formlar Bireysel Emeklilik Sistemi Hakkında Genelge (2016/39)'deki form örnekleridir ve bilgi amaçlı sunulmuştur. Aktarım işlemleriniz için evraklarınızı ilgili emeklilik şirketinden temin etmeniz gerekmektedir.

7. OKS’de Katkı Payı Ödemelerinizi Kim Yapar? Bunu Nasıl Takip Edebilirsiniz?

İşvereniniz ücretinizden en az %3 oranında yaptığı kesintiyi emeklilik şirketindeki adınıza açılan hesaba aktarır. Ödemiş olduğunuz katkı paylarınızı ve hesabınıza ait diğer bilgileri, emeklilik şirketinizin internet sitesinden takip edebilirsiniz. Ayrıca, emeklilik şirketinizce tarafınıza 3 ayda bir gönderilen “Çalışanları Bilgilendirme Notu”nda katkı payları hakkında bilgilere yer verilir.

Ödediğiniz katkı paylarınızı işvereniniz tarafından verilen maaş bordronuzda görebilirsiniz.

İşvereniniz, katkı payınızı emeklilik şirketinize zamanında aktarmaz veya geç/eksik aktarırsa, ödenmeyen katkı payı ve mahrum kaldığınız muhtemel getiri tutarları işvereninizden tahsil edilerek emeklilik hesabınıza aktarılmalıdır.

8. Otomatik Katılım Kapsamında Devlet Katkısı Alacağınızı Biliyor Musunuz?

OKS kapsamında tarafınıza;

- Ödenen katkı payı tutarının yüzde 30'u oranında devlet katkısı,

- 2 aylık başlangıç döneminin sonunda sistemde iseniz 1.000 TL ilave devlet katkısı,

- Emeklilik hakkınızı en az 10 yıllık gelir sigortası alarak kullanmayı tercih etmeniz durumunda, birikimlerinizin %5’i karşılığı ek devlet katkısı,

sağlanır.

Devlet katkısı taahhüt olarak hesaplanır ve taahhüt edilen bu tutarlar taahhüt hesabınızda kayıt altına alınır. Taahhüt edilen tutarların hak kazanma oranlarına göre nakde dönüşen kısımları sözleşmenizin sistemde bulunduğu süreye göre nakit olarak ödenir. Taahhüt hesabınızda kayıtlı bu tutarların;

- Sistemde en az 3 yıl kalmanız durumunda %15’ine,

- Sistemde en az 6 yıl kalmanız durumunda %35’ine,

- Sistemde en az 10 yıl kalmanız durumunda %60’ına,

- Emeklilik, vefat ya da maluliyet halinde %100’üne,

hak kazanırsınız.

Taahhüt olarak kaydedilen %30'luk devlet katkısı tutarları, devlet katkısı ödemesinin hesaplandığı ayı takip eden takvim yılı başlarında, TÜFE değişimleri dikkate alınarak değerlenir. Hak ediş süresine göre, bu tutarın hak kazandığınız kısmı ise hesabınıza nakden ödenir.

Bununla birlikte, katkı payları için hesaplanacak devlet katkısında bir üst sınır bulunmaktadır. Bir takvim yılı içinde alabileceğiniz devlet katkısı tutarı, ilgili takvim yılı için belirlenen yıllık toplam brüt asgari ücret tutarı dikkate alınarak hesaplanır ve yıllık toplam brüt asgari ücret tutarının %30'unu geçemez. 22 Ocak 2022 tarihinden itibaren intikal eden ve anılan sınırı aşan katkı payları için, ilgili katkı payının ödendiği yılı takip eden takvim yıllarında devreden katkı payı olarak her yılın ilk günü şirket hesaplarına intikal etmiş katkı payı olarak muamele edilmek suretiyle Devlet katkısı hesaplamasında dikkate alınacaktır. Limit hesabı katılımcı bazında yapılır. 1.000 TL ilave devlet katkısı, yıllık devlet katkısı limitine dahil değildir.

OKS kapsamındaki sözleşmeler için ayrı, BES kapsamındaki sözleşmeler için ayrı devlet katkısı limiti belirlenmiştir. Bir başka anlatımla, 2024 yılı devlet katkısı üst sınırları dikkate alındığında, hem otomatik katılım kapsamındaki sözleşmenize hem de gönüllü BES kapsamındaki sözleşmenize ayrı ayrı 240.030 TL katkı payı ödeyerek yıllık maksimum devlet katkısı tutarına hak kazanabilirsiniz.

9. İşvereninizin Size Karşı Yükümlülüklerini Biliyor Musunuz?

4632 sayılı Kanun uyarınca, kapsam dahilindeki işverenler T.C. vatandaşı ya da mavi kart sahibi çalışanlarını OKS’ye dahil etmekle yükümlüdür. Bu çerçevede, işvereninizin size karşı bazı yükümlülükleri bulunmaktadır.

- Emeklilik şirketinin seçimi: İşvereniniz, OKS’ye dahil edilmenizi teminen seçtiği emeklilik şirketi ile sözleşme yapmakla yükümlüdür.

- Fonların seçimi: İşvereniniz, OKS’ye girişiniz esnasında faiz içeren/içermeyen fon tercihinizi alır, tercihte bulunmamanız halinde söz konusu tercihi kendisi yapar.

- Katkı payının ödenmesi: İşvereniniz, katkı payınızı ücretinizden kesip emeklilik şirketinize zamanında ve doğru şekilde aktarmakla yükümlüdür.

10. Emeklilik Şirketinizin Size Karşı Yükümlülüklerini Biliyor Musunuz?

|

Konu |

Yapılacak İşlem ve Bu İşlemin Yapılması için Belirlenmiş Kanuni Süre |

|---|---|

|

Otomatik katılım sertifikanıza erişim |

Emeklilik şirketiniz otomatik katılım sertifikanıza ilişkin bilgileri plana dahil edilmenizi takip eden beş iş günü içerisinde internet sitesinde sağlamakla yükümlüdür. |

|

Emeklilik planına dahil edildiğinize ilişkin bildirim |

Emeklilik şirketiniz ücretinizden kesilen ilk katkı payının otomatik katılım hesabınıza nakden intikal ettiği tarihi takip eden iş gününde, emeklilik planına dahil olduğunuzu tarafınıza bildirmelidir. |

|

Çalışan Bilgilendirme Notu |

Emeklilik şirketiniz üçer aylık dönemler halinde ve her ödeme dönemini ayrı ayrı gösterecek şekilde, ücretinizden yapılan kesinti oranı, yatırılan katkı payı, birikim tutarı, yatırım araçlarına ilişkin genel bilgiler, finansal piyasalardaki güncel gelişmeler, sunulan fonlara ilişkin yatırım, fiyat ve getiri performansı bilgileri, çalışanların maruz kalabileceği yatırım riski ve diğer finansal risklere ilişkin konular hakkında tarafınıza bilgiyi “Çalışan Bilgilendirme Notu” ile verir. |

|

Hesap Bildirim Cetveli |

Emeklilik şirketiniz her hesap dönemini takip eden 10 iş günü içinde, tarafınıza “Hesap Bildirim Cetveli” ile birlikte, emeklilik planınızda yer alan parametrelerdeki ve mevzuattaki önemli değişikliklerle ilgili bilgi verir. |

|

Cayma işlemi |

Emeklilik şirketiniz, cayma talebinizin kendisine ulaşmasını takip eden 10 iş günü içinde birikiminizi tarafınıza iade eder. Ödemenin geciktirilmesi durumunda doğan zararlar 3095 sayılı Kanun’un ilgili maddeleri kapsamında emeklilik şirketi tarafından karşılanacaktır. |

|

Yatırıma yönlendirme |

Ödediğiniz katkı paylarınızın emeklilik şirketinize nakden intikalini takip eden en geç ikinci iş gününde sözleşmeniz kapsamında tanımlı fonlar arasında paylaştırılarak yatırıma yönlendirilmesi gerekir. |

|

Fon dağılımı değişikliği |

Emeklilik şirketiniz, fon dağılımı değişikliği talebinizin kendisine ulaşmasını izleyen 2 iş günü içinde talebinize ilişkin fon alım-satım talimatlarını vermekle yükümlüdür. |

|

Sistemden ayrılma |

Sistemden ayrılmayı tercih etmeniz halinde emeklilik şirketiniz sizden “Ayrılma Talep Formu” doldurmanızı isteyecektir. Otomatik katılım hesabınızdaki birikimlerin, ayrılma talep formunuzun emeklilik şirketinize ulaştığı tarihten itibaren 20 iş günü içinde ödenmesi gerekmektedir. |

|

Yatırımlarınızın riskleri konusunda bilgilendirilme |

Birikiminizin mali piyasalardaki risklerden daha az etkilenmesini sağlamak üzere, emekliliğe hak kazanmanızdan en az 2 yıl önce, emeklilik şirketiniz tarafınıza fon tercihlerinizle ilgili öneride bulunur. Bu öneriyi kabul etme zorunluluğunuz yoktur. |

|

Emeklilik hakkı |

Sistemde 10 yıl kalıp 56 yaşınızı doldurduktan sonra emeklilik hakkınızı kullanarak OKS’den çıkabilirsiniz. Bu kapsamda emeklilik hakkınızı kullanmak istediğiniz emeklilik şirketine başvurmanız gerekir. Başvurunuz gerçekleştiğinde emeklilik şirketiniz sizden “Emeklilik Talep Formu” ve “Bilgi Formu” doldurmanızı isteyecek ve tarafınıza “Hesap Bildirim Cetveli” iletecektir. Eğer, diğer emeklilik şirketlerinde sözleşmeniz bulunmuyorsa emeklilik talep formunun emeklilik şirketine ulaştığı tarihten itibaren 10 iş günü içinde, tercih edeceğiniz ödeme planına göre birikiminiz tarafınıza kısmen veya tamamen ödenir. OKS kapsamında birden çok emeklilik şirketinde sözleşmeniz olması ve emekliliğe hak kazanmanız durumunda, seçeceğiniz herhangi bir emeklilik şirketinde, emeklilik hakkını kazandığınız sözleşmeniz ile birlikte seçmiş olduğunuz diğer sözleşmelerinizi birleştirmek suretiyle emeklilik hakkınızı kullanabilirsiniz. Bu kapsamda emeklilik hakkınızı kullanmak istediğiniz emeklilik şirketine başvurmanız gerekir. Emeklilik şirketi emeklilik talebinin tarafına ulaşmasından itibaren iki iş günü içinde katılımcının diğer şirketlerde bulunan sözleşme bilgilerini Emeklilik Gözetim Merkezi’nden sorgular ve diğer sertifikalarınızın bulunduğu şirketlere hesap birleştirme için başvurur. Başvurulan ilgili emeklilik şirketi, 10 iş günü içinde hesap birleştirmeyle ilgili tüm işlemlerinizi gerçekleştirir. Hesap birleştirme işleminin gerçekleştiği tarihi takip eden 10 iş günü içinde emeklilik işlemleri sonuçlandırılır. |

11. OKS’de Emekliliğe Ne Zaman Hak Kazanırsınız? Birikimlerinizi Nasıl Alabilirsiniz?

OKS’den emekli olabilmeniz için, sisteme ilk giriş tarihinizden itibaren 10 yıl süreyle sistemde kalmanız ve 56 yaşınızı doldurmanız gerekir. Söz konusu şartları sağladıktan sonra sistemde kalıp katkı payı ödemeye devam edebilir ve birikimlerinizin daha da büyümesini sağlayabilirsiniz.

Emekliliğe hak kazanmanız ve bu hakkı kullanmanız durumunda,

- Bireysel emeklilik hesabındaki birikiminiz ve devlet katkısı hesabındaki tutarın bir kısmının veya tamamının defaten ödenmesini talep edebilirsiniz.

- OKS’de kalıp birikimlerinizi belirleyeceğiniz geri ödeme planına göre kısım kısım emeklilik şirketinden almayı da tercih edebilirsiniz.

- Birikimlerinizin bir kısmı veya tamamı ile yıllık gelir sigortası satın alarak, düzenli gelir elde edebilirsiniz.

- Birikimlerinizi toplu ödeme, programlı geri ödeme ya da yıllık gelir sigortası kapsamında paylaştırmak üzere ödeme yapılmasını talep edebilirsiniz.

Emeklilik hakkınızı kullanırken en az 10 yıllık gelir sigortası ürünü satın almanız halinde, birikim tutarınızın %5’i oranında ek devlet katkısına hak kazanırsınız.

12. Emeklilik Hakkınızı Kullanmanızın Sağlayacağı Vergisel Avantaj Nedir?

OKS’den ayrılmanız halinde, emeklilik şirketince tarafınıza yapılacak ödemeler için elde ettiğiniz getiri tutarı üzerinden gelir vergisi (stopaj) kesintisi yapılır. Stopaj kesintisi oranı;

- Sistemden emeklilik hakkı kazananlar ile bu sistemden vefat, maluliyet veya tasfiye gibi zorunlu nedenlerle ayrılanlar için sadece %5,

- 10 yıl süreyle sistemde kalmakla birlikte sistemden emeklilik hakkı elde etmeden ayrılan katılımcılar için %10,

- Sistemde 10 yıldan az süreyle kalarak ayrılan katılımcılar için ise %15’tir.

13. BES’teki Birikiminizi Bankaya Teminat Olarak Gösterip Kredi Kullanabileceğinizi Biliyor Musunuz?

BES birikimlerinin banka kredisi kullanımında alacağın devri yoluyla teminat gösterilmesi; 28 Eylül 2023 tarihinde yürürlüğe giren Bireysel Emeklilik Sistemi Hakkında Yönetmelik 26/C maddesi ile mümkün hale gelmiş ve 3 Haziran 2024 tarihi itibarıyla uygulanmaya başlamıştır. Alacağın devrine ilişkin tüm süreçler Emeklilik Gözetim Merkezi tarafından sağlanan platform aracılığı ile gerçekleştirilecektir.

Bu düzenleme ile; bireysel emeklilik sözleşmelerinizde bulunan Devlet katkısı hariç alacağınızın tamamını veya bir kısmını alacağın devri sözleşmesi yoluyla bankalara devredebilirsiniz. Bununla birlikte, fon paylarına ilişkin tedbir, haciz, iflas, rehin ve benzeri her türlü idari ve adli talebe konu sözleşmeler işveren grup emeklilik sözleşmeleri, aktarım veya sonlanma işlemleri devam eden, aktarımla kurulmuş ve aktarımı üzerinden 6 ay geçmemiş olan sözleşmeler ile emeklilik gelir planı kapsamında olan sözleşmeler devredilemez.

Sigortacılık ve Özel Emeklilik Düzenleme ve Denetleme Kurulu Kararıyla devredilen tutar, faiz hassasiyeti olmayan katılımcılar için Anadolu Hayat ve Emeklilik A.Ş.’e ait Alacağın Devri Fonunda, faiz hassasiyeti olan katılımcılar için ise Türkiye Hayat ve Emeklilik A.Ş.’nin Katılım Esaslı Alacağın Devri Fonu’nda yatırıma yönlendirilmeye devam edecektir.

Kredi borcu ödemelerinizin tamamlanması ile alacağın devri sözleşmeniz sona erer ve birikiminiz bireysel emeklilik sözleşmeniz kapsamında tercih ettiğiniz fonlarda yeniden yatırıma yönlendirilir. Kredi borcunuzun birbirini izleyen en az iki taksitinde temerrüde düşmeniz ve bankanız tarafından ödenmeyen taksitlerin ödenmesi için verilen en az 30 günlük süre sonunda ödeme yapmamanız halinde borcunuz muaccel hale gelecektir. Borcunuzun muaccel hale geldiği tarihten itibaren otuz gün sonra banka, borcunu devredilen alacaktan tahsil etmek için talepte bulunabilir. Bu durumda BES sözleşmeniz sonlandırılır ve borcunuz bankaya ödendikten sonra birikiminizden kalan tutar tarafınıza ödenir.

Alacağın devri sözleşmesi düzenlenmesi halinde;

- Devir sözleşmeniz sonlanmadan birikiminizi başka bankaya devredemezsiniz.

- Devir sözleşmesinin yürürlükte bulunduğu süre içinde bireysel emeklilik sözleşmenizi sonlandıramazsınız.

- Bireysel emeklilik hesabınızdaki birikimleri başka şirketlere aktaramazsınız.

- Devredilen tutarların yatırıma yönlendirildiği fonları değiştiremezsiniz.

14. Çalışanın Vefat Etmesi Halinde Varislerinin Yürüteceği İşlemler

Çalışanın vefat etmesi halinde bu kişinin sözleşmede belirtilen lehdar(lar)ı veya sözleşmede lehdar belirtilmemiş ise kanuni mirasçıları, devlet katkısı tutarlarının tamamı dahil olmak üzere bireysel emeklilik hesabındaki birikimlerin kendisine ödenmesini emeklilik şirketinden talep edebilir. Vefat eden yakınınızın yasal varisi iseniz, bu kişinin emeklilik sözleşmesi bulunup bulunmadığını veya sözleşmesi varsa hangi şirkette bulunduğunu bilmiyorsanız, BES Mobil uygulaması veya e-Devlet üzerinden sunulan “Bireysel Emeklilik Sözleşmeleri Sorgulama (Mirasçısı Olduğunuz Kişi Adına)” hizmeti ile öğrenebilirsiniz. Mirasçılık belgesini almış olduğunuz kurum tarafından veraset ilişkinizi doğrulayarak ve mirasçısı olduğunuz kişinin TC Kimlik Numarasını girerek hangi emeklilik şirketlerinde sözleşmesi olduğunu sorgulayabilirsiniz. Mahkeme-Adalet Bakanlığı'ndan 16/12/2016 tarihinden sonra, Noterlik-Türkiye Noterler Birliği'nden 02/06/2021 tarihlerinden sonra alınan mirasçılık belgeleri (Veraset ilamı) için sorgulama yapılabilmektedir. Bu tarihlerden önce alınan mirasçılık belgenizi EGM Kurumsal Web sitesinde yer alan “Bize Ulaşın” sayfası üzerinden EGM’ye ileterek bilgi alabilirsiniz.

Vefat eden kişinin lehdarlarının veya yasal varislerinin taleplerinin işleme alınabilmesi için emeklilik şirketleri;

- TÜİK Ölüm Belgesi (ölüm durumuna göre sağlık kurumundan, belediye tabibi, toplum sağlığı merkezi, jandarma karakol komutanlarından veya köy muhtarlarından alınmaktadır),

- Veraset İlamı (noterden veya ilgili mahkemeden alınmış),

- Vefat bildirimine yönelik olarak hazırlanan form veya dilekçe,

- Veraset ilamında yer alan varislerin kimlik fotokopisi ve kendi adlarına kayıtlı vadesiz TL IBAN numaraları,

- Veraset ve intikal vergisi ilişiksiz yazısı

gibi evrakları talep etmektedir. Emeklilik şirketinizin talep ettiği evrakların tam listesini öğrenmek için emeklilik şirketiniz ile iletişime geçebilirsiniz.

Lehdar veya kanuni varislerin birikimlerin ödenmesi talebinden itibaren yirmi iş günü içinde, çalışanın birikimlerinin getirisi üzerinden %5 oranında gelir vergisi kesintisi yapıldıktan sonra kalan tutar, ilgisine göre lehdar(lara)a veya kanunî mirasçılara emeklilik şirketi tarafından ödenir.

Diğer taraftan 12.03.2023 tarihli “Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” hükümlerine göre; 06 Şubat 2023 tarihinde yaşanan deprem felaketi sebebiyle Hazine ve Maliye Bakanlığınca mücbir sebep ilan edilen yerlerde deprem felaketi sebebiyle vefat eden katılımcıların mirasçıları gelir vergisinden müstesnadır.

Vefat eden çalışanın birikimlerinin lehdarlarına veya kanuni mirasçılarına ödenmesi halinde; bu ödeme, veraset ve intikal vergisine tabidir. Söz konusu vergiye ilişkin detaylı açıklamalara, bu Kılavuz'un "14. Çalışanın Vefat Etmesi Durumunda Birikimlerin Lehdar veya Kanuni Varislere Ödenmesi" başlıklı bölümünden ulaşabilirsiniz.

15. Çalışanın Vefat Etmesi Durumunda Birikimlerin Lehdar veya Kanuni Varislere Ödenmesi

Çalışanın vefat etmesi halinde birikimleri ve varsa devlet katkısı hesabındaki tutarlar 22/11/2001 tarihli ve 4721 sayılı Türk Medeni Kanunu hükümleri saklı kalmak kaydıyla emeklilik sözleşmesinde belirtilen lehdar(lar)a veya kanunî mirasçılarına ödenir.

Verginin Konusu Nedir?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, birikimleri ve varsa devlet katkısı, veraset ve intikal vergisinin(VİV) konusuna girmektedir. Buna göre vefat eden çalışanın elde ettiği getiri tutarı üzerinden öncelikle %5 oranında gelir vergisi tevkifatı (stopajı) yapılacak daha sonra, kalan kısım veraset ve intikal vergisine konu olacak ve miras payları oranında mirasçılara veya lehtar(lar)a intikal eden kısım vergi istisnaları düşüldükten sonra tarifede belirlenen oranlara göre vergilendirilecektir.

Vergiyi Doğuran Olay Nedir?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, bireysel emeklilik ve otomatik katılım sistemi ile belirlenen değerin lehtar(lar)a veya kanuni mirasçılara, miras (veraset) yoluyla veya miras dışında ivazsız yollarla iktisabıdır.

Bireysel emeklilik sözleşmelerine göre sigortalının ecelen veya kazaen vefat etmesi sonucu sigorta şirketince;

- Mirasçılara ödenen birikim tutarının veraset yoluyla terekeye dahil edilerek,

- Sigortalının mirasçı olmayan üçüncü kişiyi lehtar ataması halinde, poliçe lehtarına ödenecek birikim tutarının ivazsız iktisap olarak,

Gelir Vergisi Kanunu’nun 75’inci maddesi kapsamında menkul sermaye iradı olarak vergilendirildikten sonra veraset ve intikal vergisine tabi tutulması gerekmektedir.

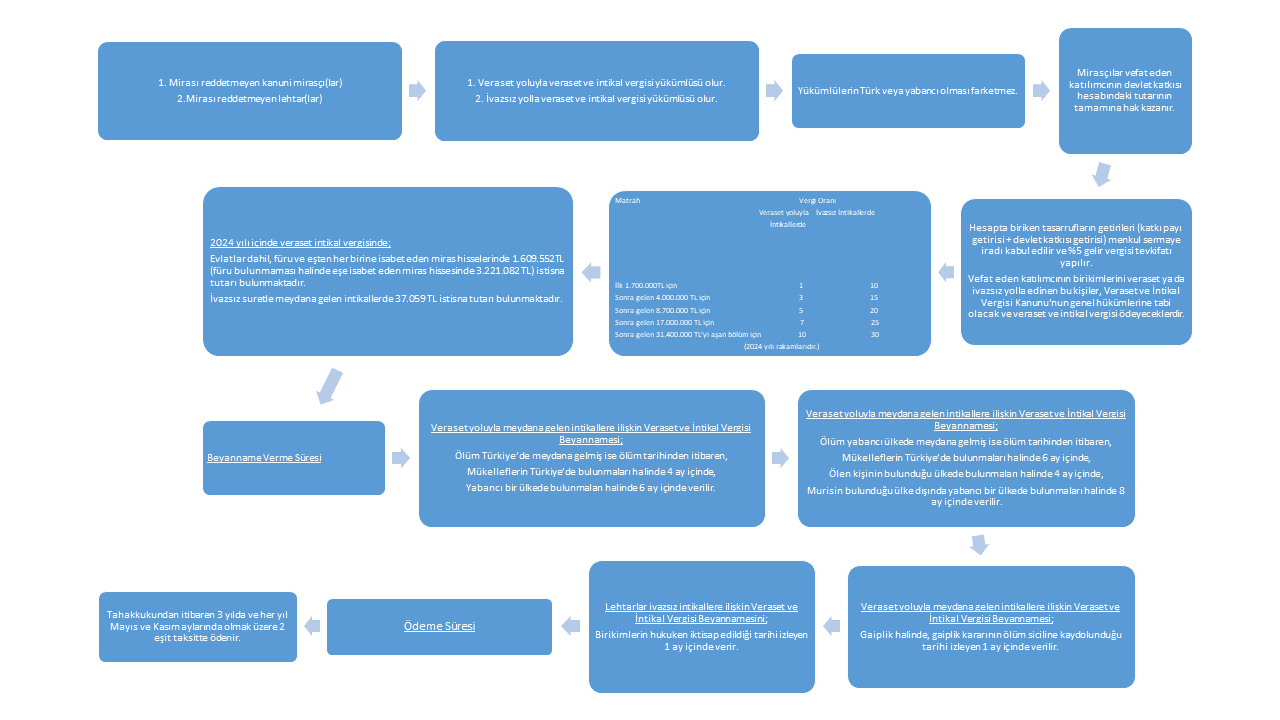

Verginin Yükümlüsü –Mükellefi Kimdir?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, veraset yoluyla iktisapta bulunan kanuni mirasçı(lar) veya çalışanın mirasçı olmayan üçüncü kişiyi lehtar ataması halinde, ivazsız yolla karşılıksız mal iktisabında bulunan lehtar(lar)dır.

Ayrıca çalışan isterse kanuni mirasçılarını da bireysel emeklilik sözleşmesine lehtar olarak kaydettirebilmektedir. Bir şahsa, ana, baba, eş ve çocuklarından (evlatlıktan evlat edinenlere yapılan ivazsız intikaller hariç) ivazsız mal intikali halinde vergi, ivazsız intikallere ilişkin tarifede yer alan oranların yarısı uygulanarak hesaplanır.

Verginin Matrahı Nedir?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, kendilerine veraset yoluyla veya ivazsız suretle intikal eden birikimler dolayısıyla veraset ve intikal vergisi beyannamesi düzenleyen mükellefler yapılacak ilk tarhiyat için veraset ve intikal vergisinin matrahını, intikal eden servetin Vergi Usul Kanunu’na göre bulunan değerleri üzerinden belirleyecektir. Elde edilen varlıkların toplamından veraset yoluyla ya da ivazsız intikal yoluyla belirlenmiş istisna tutarının çıkarılması sonucunda matrah elde edilir.

Buna göre bireysel emeklilik sistemine katılan kişinin vefatı halinde birikimlerine ilişkin (katkı payı, katkı payı getirisi, devlet katkısı ve devlet katkısı getirisi) hesaplanacak verginin matrahı, ivazsız intikale konu olan servet unsurlarının, vergiyi doğuran olayın gerçekleştiği günkü vergi tarhına esas olan rayiç değeri olacaktır.

Veraset ve intikal vergisi matrahının tespitinde indirilebilecek çeşitli borç ve giderler aşağıdaki gibidir:

- Veraset yoluyla meydana gelen intikallerde, murisin geçerli belgelere dayanan borçları ile vergi borçları,

- İvazsız suretle iktisaplarda malın kendisine isabet eden borçlarla vergi borçları (Hibe edilen mala isabet eden borçları hibe eden üstlenmiş ise bu borçlar indirilmez.),

- Türkiye Cumhuriyeti uyruğunda bulunan şahıslara ait mallardan yabancı memleketlerde bulunanlara isabet eden borçlar ile yabancı memleketlerde bu mallar dolayısıyla ödenen veraset ve intikal vergileri (Ancak, söz konusu borçlar ve vergiler beyan edilen malların değerini geçemez.),

- Cenazenin donanımı, gömülmesi ve ölüm olayının duyurulması amacıyla mirasçılarca gazeteye verilen ilan giderleri.

Bu borç ve masrafların matrahın tespitinde indirim konusu yapılabilmesi için, mükelleflerin bunları beyannamenin ilgili bölümünde göstermeleri ve bunlara ilişkin geçerli belgeleri beyannameye eklemeleri zorunludur.

Verginin Oranı Nedir?

Vergi tarifesi çifte artan oranlı olmak üzere veraset ve ivazsız intikaller için ikili tarife esasına göre düzenlenmiştir. Tarifenin bir tarafında ivazsız intikallere yönelik artan oranlar, diğer tarafında veraset yoluyla intikallere yönelik belirlenen artan oranlar yer almaktadır. Son dilimdeki miktarı aşan matrahlara ilişkin artan oranlılık ise sabit orana dönüşmektedir.

Vergi tarifesinin matrah dilim tutarları, her yıl bir önceki yıla ilişkin olarak Vergi Usul Kanunu uyarınca belirlenen yeniden değerleme oranında artırılmak suretiyle uygulanır. Bu şekilde hesaplanan dilim tutarlarının %5’ini aşmayan kesirler dikkate alınmaz. Cumhurbaşkanı, bu suretle tespit edilen tutarları yarısına kadar artırmaya veya indirmeye yetkilidir.

| Matrah | Verginin Oranı (%) | |

| Veraset Yoluyla İntikallerde |

İvazsız İntikallerde |

|

| İlk 1.700.000 TL için | 1 | 10 |

| Sonra gelen 4.000.000 TL için | 3 | 15 |

| Sonra gelen 8.700.000 TL için | 5 | 20 |

| Sonra gelen 17.000.000 TL için | 7 | 25 |

| Matrahın 31.400.000 TL'yi aşan bölümü için | 10 | 30 |

(55 Seri No'lu Veraset ve İntikal Vergisi Kanunu Genel Tebliği ile 01.01.2024 tarihinden itibaren değişen tarife)

Diğer taraftan 12.03.2023 tarihli “Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” hükümlerine göre; 06 Şubat 2023 tarihinde yaşanan deprem felaketi sebebiyle vefat eden katılımcıların mirasçılarına veraset yoluyla intikal eden bireysel emeklilik hesaplarındaki birikimler, veraset ve intikal vergisinden müstesnadır.

Beyannamenin Verileceği Yer Neresidir?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, çalışanın kanuni mirasçıları veya atadığı lehtar(lar)ı veraset ve intikal vergisi beyannamesini mirasçılık belgesini (veraset ilamı) aldıktan sonra;

- Mirasçılardan herhangi birinin bilgileri ile giriş yapılarak interaktif vergi dairesi ortamında internet sayfasından verilebilir.

- Veraset yoluyla intikallerde ölen kimsenin, diğer ivazsız yolla mal iktisabında bulunan lehtar(lar) ise tasarrufu yapan kimsenin ikametgâhının bulunduğu yer vergi dairesine verir.

- Tasarrufun tüzel kişilerce veya diğer teşekküllerce yapılması durumunda tüzel kişilerin veya diğer teşekküllerin merkezlerinin bulunduğu yerdeki vergi dairesine verilir.

- Miras bırakanın veya bu tasarrufu yapan şahsın ikametgâhı yabancı memlekette ise Türkiye’deki son ikametgâhının bulunduğu yerdeki vergi dairesine verilir.

- Yabancı memleketlerde bulunan mükellefler, beyannamelerini Türk konsolosluklarına verir.

- Muris veya tasarrufu yapan şahsın Türkiye’de hiç ikamet etmediği veya son ikametgâhının tespit olunamadığı takdirde veraset ve intikal vergisi beyannamelerinin, veraset yoluyla veya sair surette ivazsız tarzda intikal eden malın bulunduğu veya mükelleflerin ikametgâhlarının bağlı bulunduğu yer vergi dairesine (muristen intikal eden mal varlığının tamamının bu beyannamede beyan edilmesi) verilmesi gerekir.

Beyannameler ilgili vergi dairelerine bizzat elden yapılabileceği gibi taahhütlü posta yoluyla da gönderilebilir.

Beyanname Ne Zaman Verilir?

Genel Olarak Veraset Yoluyla İntikallerde

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, çalışanın kanuni mirasçıları beyannamelerini aşağıdaki süreler tarihinde verecektir:

- çalışanın ölümü Türkiye’de vuku bulmuşsa ve yükümlüler de Türkiye’de ise, kural olarak beyanname çalışanın ölüm tarihini takip eden 4 ay içerisinde;

- çalışanın ölümü Türkiye’de vuku bulmuşsa ve mükellefler yabancı bir memlekette bulunuyorlarsa beyanname çalışanın ölüm tarihini takip eden 6 ay içinde;

- Ölüm yabancı bir memlekette vuku bulmuş ise mükelleflerin Türkiye'de bulunmaları halinde beyanname çalışanın ölüm tarihini takip eden 6 ay içinde,

- Ölüm yabancı bir memlekette vuku bulmuş ve mükelleflerin de aynı yabancı memlekette bulunmaları halinde beyanname çalışanın ölüm tarihini takip eden 4 ay içinde,

- Buna karşılık ölüm bir yabancı memlekette vuku bulmuş yükümlüler bir başka ülkede bulunmakta iseler beyanname çalışanın ölüm tarihini takip eden 8 ay içinde;

- Gaiplik halinde, gaiplik kararının ölüm siciline kaydolunduğu tarihi takip eden 1 ay içinde;

verilir.

Veraset Dışında İvazsız Yollarla Gerçekleşen İntikallerde

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, çalışanın atadığı lehtar(lar)ı beyannamelerini birikimlerin ve varsa devlet katkısı hesabındaki tutarların hukuken iktisap edildiği tarihi takip eden 1 ay içinde verir.

Beyannameye Eklenecek Belgeler Nelerdir?

- TÜİK Ölüm Belgesi (ölüm durumuna göre sağlık kurumundan, belediye tabibi, toplum sağlığı merkezi, jandarma karakol komutanlarından veya köy muhtarlarından alınmaktadır),

- Veraset ilamı (noterden veya ilgili mahkemeden alınmış),

- Vefat bildirimine yönelik olarak hazırlanan form veya dilekçe,

- Veraset ilamında yer alan varislerin kimlik fotokopisi ve kendi adlarına kayıtlı vadesiz TL hesabının IBAN numaraları,

- Veraset ve intikal vergisi ilişiksiz yazısı.

Verginin Tarhı Nasıl Yapılır?

Emeklilik sözleşmesi süresi içinde veya emeklilik hakkı kazanan çalışanın vefat etmesi halinde, çalışanın kanuni mirasçılarının ve/veya atadığı lehtar(lar)ının ödeyeceği veraset ve intikal vergisinde iki aşamalı tarhiyat bulunmaktadır. Bunlar:

- Vergi dairesi tarafından 15 gün içinde yükümlülerin vereceği beyanname üzerinden vergi tarh edilir. Çalışanın kanuni mirasçılarının ve/veya atadığı lehtar(lar)ının beyanı üzerinden yapılan bu tarh işlemi geçici nitelik taşır ve bu durum “ilk tarhiyat” olarak adlandırılır.

- Çalışanın kanuni mirasçılarının ve/veya atadığı lehtar(lar)ının beyan sırasında yaptıkları değerleme yanlışlıkları, vergi dairesince doğru değerleme ölçütleri uygulanmak suretiyle düzeltilir ve bu durum da “kesin(nihai) tarhiyat” olarak adlandırılır.

Vergi Nasıl Ödenir?

Veraset ve intikal vergisi tahakkukundan itibaren 3 yılda ve her yıl Mayıs ve Kasım aylarında olmak üzere iki eşit taksitte toplam 6 taksitte ödenir.

- ivd.gib.gov.tr adresinden veya GİB Mobil uygulamasından ister İnteraktif Vergi Dairesine giriş yaparak ister giriş yapmadan Hızlı Ödeme adımlarından “Belge Numarası ile Ödeme” adımı üzerinden;

- Anlaşmalı bankaların kredi kartları ile,

- Anlaşmalı bankaların banka kartları veya banka hesabından,

- Yabancı ülkede faaliyet gösteren bankaların; kredi kartları, banka kartları ve diğer ödeme yöntemleri ile,

- Anlaşmalı bankaların;

- Şubelerinden,

- Alternatif ödeme kanallarından (İnternet Bankacılığı, Telefon Bankacılığı, Mobil Bankacılık vb.),

- PTT işyerlerinden,

- Tüm vergi dairelerinden ödenebilir.

İstisnalar Ne Kadardır?

Mükellefler hak ettikleri tutarlardan vefat eden çalışanın belgeye dayalı borçlarını, cenaze teçhiz ve tedfini için yapılan masraflar ile vergi borçlarını ayrıca ivazsız şekilde lehtara intikal eden tutarlardan dolayı bu tutarlara ilişkin borçları ile vergi borçlarını matrahtan indirebilirler.

- Lehtarlar için ivazsız intikallerin 2024 yılı için 37.059-TL’si vergiden müstesnadır.

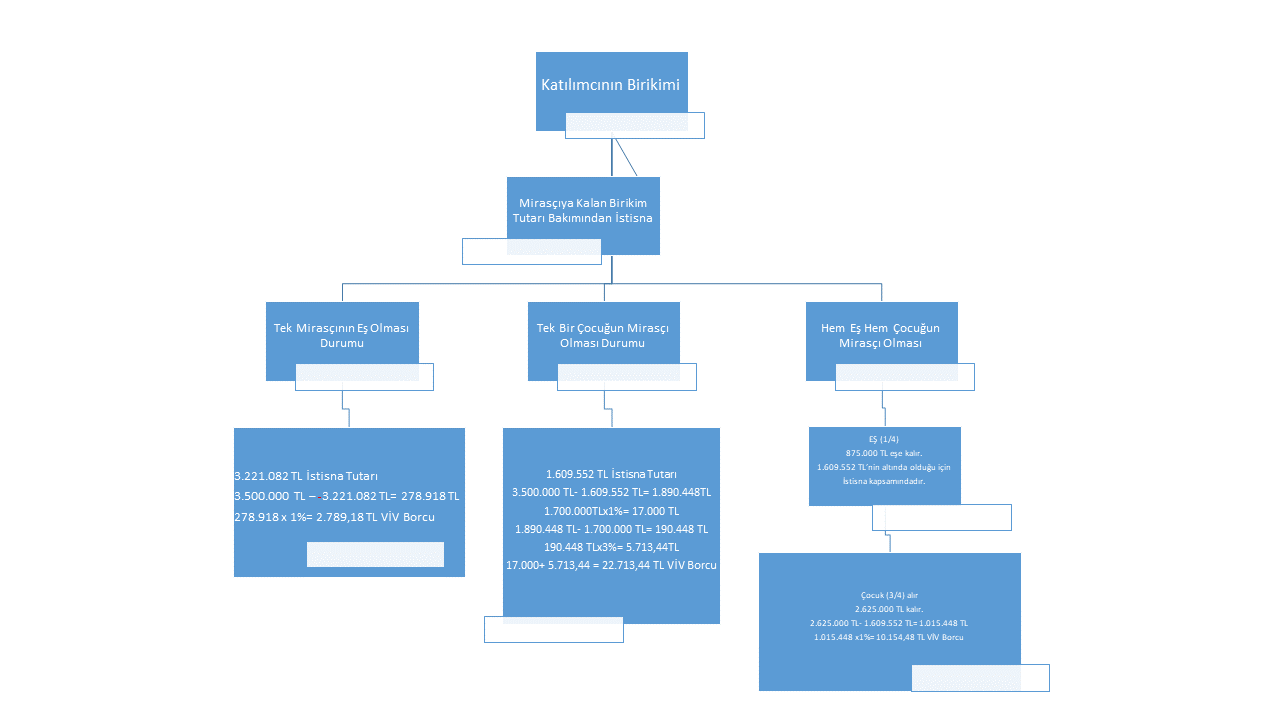

- Kanuni mirasçılar için değerleri VİVK’in 10. maddesine göre belirlenen mallardan evlatlıklar da dahil olmak üzere füru ve eşten her birine isabet eden miras hisselerinin 2024 yılı için 1.609.552 -TL’si, füru bulunmaması halinde eşe isabet eden miras hissesinin 2024 yılı için 3.221.082 -TL’si vergiden müstesnadır.

Devlet Katkısı Elde Edenlerin Veraset ve İntikal Vergisi Karşısındaki Durumu Nedir?

VİVK’nun “İstisnalar” başlıklı 4’üncü maddesinin (o) bendine göre, 4632 sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu kapsamında bireysel emeklilik hesabına yatırılan devlet katkılarının hak kazanılan kısımları veraset ve intikal vergisine tabi tutulmayacaktır. Burada dikkat edilmesi gereken nokta, bu düzenlemenin katılımcılar için olduğu ve devlet katkılarının lehtar veya kanuni mirasçılarca hak edilen kısmının onlara ödenmesi halinde istisna sınırını aştıkları takdirde veraset ve intikal vergisi mükellefiyetinin doğacak olmasıdır.

Vefat gibi zorunlu nedenlerle ayrılanlara yapılan ödemelerin içerdiği irat tutarı nedeniyle sistemden ayrılan katılımcıların birikimlerinin ve devlet katkılarının getirileri üzerinden %5 kesinti yapılır. Bu durumda katılımcının sistemde kalma süresine bakılmadığı için vefat eden katılımcıların devlet katkılarının tamamı kanuni mirasçılar ve/veya lehtarlar tarafından hak edilebilmektedir.

Vefat halinde, varisi olduğunuz kişilerin emeklilik sözleşmesi bulunup bulunmadığını veya sözleşmesi varsa hangi şirkette bulunduğunu bilmiyorsanız, talebinizi veraset ilamınızın bir örneği ile Bize Ulaşın sayfası üzerinden EGM’ye iletebilirsiniz.

ÖRNEK OLAY - 1

Katkı Tutarları: 40.956,49-TL

- Katkı Payı: 35.195,80-TL

- Devlet Katkısı: 5.760,69-TL

Fon Getirileri: 10.296,72-TL

- Katkı Payı Getirisi: 8.746,37-TL

- Devlet Katkısı Getirisi: 1.550,35-TL

Toplam Birikim: 51.253,21-TL

1. Çalışan vefat etmişse ve sadece mirasçı eş varsa;

(Not: Öncelikli hukuki işlem olan mal rejiminin tasfiyesi ile katılma alacağının belirlendiği varsayılmıştır.) 35.195,80-TL +5.760,69-TL =40.956,49-TL üzerinden vergi hesaplanmaz. 8.746,37-TL +1.550,35-TL =10.296,72-TL x 5%= 514,83-TL (gelir vergisi tutarı) 10.296,72-TL -514,83-TL =9.781,89-TL net getiri. Veraset ve İntikal Vergisi İstisna Tutarı: 2024 yılı için veraset yoluyla füru bulunmaması halinde eşe isabet eden miras hissesinde 3.221.082-TL Veraset ve İntikal Vergisi Matrahı: 0-TL Ödenecek Veraset ve İntikal Vergisi: 0-TL Mirasçı eşe: 40.956,49-TL +9.781,89-TL =50.738,38-TL kalır.

2. Çalışan vefat etmişse ve miras sözleşmesi ile bir başka kişiyi lehtar olarak bırakmışsa;

35.195,80-TL+5.760,69-TL= 40.956,49-TL üzerinden vergi hesaplanmaz. 8.746,37-TL+1.550,35-TL= 10.296,72-TL x 5%= 514,83-TL (gelir vergisi tutarı) 10.296,72-TL-514,83-TL= 9.781,89-TL net getiri. 40.956,49-TL +9.781,89-TL= 50.738,38-TL Miras sözleşmesi ile lehtar olarak gösterilene kalan; 50.738,38-TL-37.059-TL= 13.679,38-TL VİV matrahı 13.679,38-TL x 10%= 1.367,938-TL Lehtara kalan: 50.738,38-TL 1.367,938-TL= 49.370,44-TL’dir.

ÖRNEK OLAY -2

Çalışan 02.01.2024 tarihinde vefat etmiştir. Mirasçıları 3 aylık süre içinde mirası reddetmemişlerdir. Çalışanın birikimleri tutarı: 3.500.000.-TL’dir. (Not: Öncelikle vefat eden katılımcının ve sağ kalan eşe ait malların belirlenmesi ve bu tasfiye sonucu sağ kalan eşe ait olduğu tespit edilen malların verilecek veraset ve intikal vergisi beyannamesinde beyan edilmemesi sağlanmış; gelir vergisi tevkifatı yapılmış ve eşin saklı payı korunmuştur.)